|

MAIN PAGE

> Back to contents

Theoretical and Applied Economics

Reference:

Safiullin M.R., Burganov R.T., El'shin L.A., Abdukaeva A.A.

Assessment of the impact of blockchain technologies upon national economy: methodological approaches and their approbation

// Theoretical and Applied Economics.

2020. № 3.

P. 117-129.

DOI: 10.25136/2409-8647.2020.3.33474 URL: https://en.nbpublish.com/library_read_article.php?id=33474

Assessment of the impact of blockchain technologies upon national economy: methodological approaches and their approbation

Safiullin Marat Rashitovich

Doctor of Economics

Prorector for the Questions of Economic and Strategic Development, Kazan Federal University

420111, Russia, respublika Tatarstan, g. Kazan', ul. Karla Marksa, 23/6, of. 1004

|

c.p@tatar.ru

|

|

|

Other publications by this author

|

|

Burganov Rafis Timerkhanovich

PhD in Economics

Docent, the department of Municipal Management, Kazan State University of Architecture and Civil Engineering

420043, Russia, respublika Tatarstan, g. Kazan', ul. Zelenaya, 1, of. 1004

|

c.p@tatar.ru

|

|

|

Other publications by this author

|

|

El'shin Leonid Alekseevich

Doctor of Economics

Deputy Director of Research, Center for Advanced Economic Research of the Academy of Sciences of the Republic of Tatarstan

420111, Russia, respublika Tatarstan, g. Kazan', ul. Karla Marksa, 23/6, of. 1004

|

Leonid.Elshin@tatar.ru

|

|

|

Other publications by this author

|

|

|

Abdukaeva Aliya Aidarovna

Leading Scientific Associate, Center for Advanced Economic Research of the Academy of Sciences of the Republic of Tatarstan

420111, Russia, respublika Tatarstan, g. Kazan', ul. Karla Marksa, 23/6, of. 1004

|

Aliya.Abdukaeva@tatar.ru

|

|

|

Other publications by this author

|

|

|

DOI: 10.25136/2409-8647.2020.3.33474

Received:

17-07-2020

Published:

09-09-2020

Abstract:

Despite heightened interest of the international and national financial institutions and enterprises of the real economic sector in distributed data storage technologies, there are very few research dedicated to the problems of assessment of blockchain platforms’ potential in socioeconomic environment and their theoretical comprehension. The existing works usually reveal either a technical side of the object of research, or normative legal aspects of applicability of blockchain technologies in national economy. The object of this article is the financial sector of national economy of the Russian Federation. The subject is the relations established between the participants of financial market based on blockchain technologies and the effects thereof. An attempt is made to fill the gaps in studying such aspects as economic and social effects of implementation of blockchain technologies into the activity of economic entities. Based on assessment of the forming effects, caused by integration of the distributed data storage technologies into the system of economic operations, the author carries out a formalized assessment and scenario modeling of the dynamics of GDP growth in the new institutional economic conditions. This research is aimed as strengthening the positions of formalized approaches towards studying the articulated scientific-practical problem on the background of overwhelming dominance of qualitative approaches towards examination of blockchain technologies.

Keywords:

blockchain technology, GDP, credit risks, operational risks, financial results, scenario modeling, forecasting, national economy, economic mathematical methods, regression analysis

This article written in Russian. You can find original text of the article here

.

Введение. Аналогично тому, как цифровизация социоэкономической среды разрушает традиционные сферы хозяйственной деятельности (к примеру, цифровые каналы пришли на смену аналоговым), блокчейн технологии могут существенным образом трансформировать существующие бизнес процессы, включая и в финансовой сфере, тем самым продолжив развивать парадигму FinTech. Финансовый рынок, интегрированный в глобальную экономику, в современных условиях хозяйствования, имеет основополагающее значение для развития национальной экономической системы. Финансовый рынок ежедневно генерирует сотни миллиардов рублей в качестве всевозможных транзакций и платежей. Объем электронных платежей в год в России достигает уровня в 1566 трлн. рублей (по данным на 2019 год [1]).

На сегодняшний день блокчейн технологии многими участниками финансового рынка рассматриваются как инструмент, формирующий инновационный потенциал развития экономики, обеспечивающий целый ряд дополнительных эффектов. Лидеры финансовой индустрии ожидают, что технология распределенного хранения данных будет иметь значительное влияние на развитие национальных экономических систем [2]. В соответствии с данными IBM [3] 66 процентов банков в 2020 году должны развернуть масштабные блокчейн-сети. Подобного рода прогнозы и оценки демонстрируют, что изменения неизбежны, развертывание блокчейн технологий в финансовом секторе экономики повлекут за собой существенные изменения в операционной деятельности хозяйствующих субъектов. Готовность к ним означает не только синхронизацию национальных экономических систем с разворачивающимися глобальными трендами цифровизации. Понимание возможных рисков и последствий способно обеспечить рост конкурентоспособности экономики на долгие десятилетия вперед.

Актуализируя значение и роль блокчейн технологий необходимо отметить, что несмотря на противоречивые подходы и позиции экспертов к целесообразности и возможности использования блокчейн технологий в хозяйственном обороте экономики, отдельные государства уже активно идут и развиваются по пути «блокчейнизации». В качестве яркого примера можно привести КНР, где с мая 2020 года запущена в оборот национальная криптовалюта центрального банка Китая (DCEP) [4]. Китайские банки с 2020 года будут использовать технологию распределенного реестра для учета цифровых счетов, проведения платежей и других целей [5].

По данным Coindesk [6] блокчейн технологии активно развиваются и интегрируются в систему бизнес процессов компаний финансового и реального секторов экономики. Некоторые примеры подобного рода альянсов и консорциумов представлены ниже:

- R3 продолжает разнообразные испытания: разрабатываются демо-приложения блокчейн платформ в сфере обмена ценными бумагами, построенных на Ethereum;

- Ripple разработал проект, который объединяет 47 банковских консорциумов Японии в сфере использования платежной системы, основанной на блокчейн технологиях;

- Холдинговая компания Trust & Clearing Corporation - DTCC», состоящая из 5 клиринговых корпораций и 1 депозитария, являющаяся крупнейшей в мире корпорацией финансовых услуг, занимающихся торговыми сделками активно расширяет возможности расчетов с использованием блокчейн технологий.

В целом же опираясь на изложенные выше принципы и положения, необходимо заметить, что технологии блокчейн обладают весьма высоким уровнем потенциала оптимизации функционирования экономической системы за счет снижения операционных издержек, связанных с:

- учетом и хранением данных;

- поиском информации о контрагентах;

- синхронизацией разнородных информационных ресурсов;

- переходом на бизнес-модели с минимальным уровнем посредничества;

- снижением рисков финансовых потерь в результате использования недостоверной информации;

- автоматизацией бизнес процессов на основе использования «умных» контрактов;

- переходом на децентрализованный порядок хранения и обработки данных;

- снижением уровня финансовой преступности в результате неизменности данных о реализованных транзакциях;

- сокращением времени на обработку баз данных, содержащих динамично изменяющуюся во времени информацию об активах (их собственниках, стоимости, времени совершения сделок и т.п.);

и др.

Важнейшими компонентами в вопросе, раскрывающим особенности эффективности функционирования финансовых организаций (как с точки зрения затратного подхода, так и с точки зрения эффективности организации операционных процессов) являются следующие технологические процедуры [13]:

1) проверка активов.

2) учет и ведение базы данных.

3) конфиденциальность данных.

4) затраты по сделке (операционные издержки).

В этой связи, в настоящем исследовании изучение вопросов о влиянии блокчейн технологий на национальную экономику целесообразно провести в рамках анализа и оценки трансформации данных функциональных составляющих в системе формирующихся бизнес-процессов хозяйствующих субъектов.

В этой связи, в настоящем исследовании изучение вопросов о влиянии блокчейн технологий на национальную экономику целесообразно провести в рамках анализа и оценки трансформации данных функциональных составляющих в системе формирующихся бизнес-процессов хозяйствующих субъектов.

Важно при этом подчеркнуть, что методологически исследование опирается на анализ роста эффективности финансового сектора экономики под воздействием процессов проникновения блокчейн технологий через призму учета и оценки совершенствования и оптимизации его операционных процессов. Данный аспект выделен ввиду того, что, на наш взгляд, исследование влияния блокчейн технологий на финансовую среду и национальную экономическую систему в целом может быть построено исходя из двух главных гипотез. Одна из них опирается на гипотезу о том, что технологии распределенного хранения данных формируют эффекты, генерирующиеся в результате снижения транзакционных издержек по финансовым операциям. Данный эффект вызван потенциалом снижения посреднических звеньев по реализуемым транзакциям, формирующимся в рамках использования одноранговых блокчейн-систем (БЧС) (Таблица 5).

Вторая гипотеза предопределяет рост эффективности функционирования финансового сектора экономики ввиду оптимизации операционных процессов кредитных организаций, что формирует основу для снижения (минимизации) кредитных и операционных рисков.

В соответствии с разработанной организационной схемой исследования, далее реализованы сценарные оценки возможного изменения параметров функционирования каждой из рассматриваемых сфер, подверженных возможному воздействию процессов проникновения блокчейн технологий в систему операционных процессов хозяйствующих субъектов.

На первом этапе проведен сценарный анализ влияния технологий распределенного хранения данных на влияние динамики прироста ВВП в результате перехода финансовых транзакций в блокчейн среду, формируя тем самым новый тип финансовых отношений, построенных на использовании криптотранзакций.

Наша позиция (формирующая соответствующим образом алгоритм исследования) состоит, в первую очередь, в том, что криптотранзакции способствуют минимизации/ликвидации комиссионных сборов в результате устранения институтов посредничества и перехода на одноранговую систему платежей и обмена активами (Рисунок 1,2). В этой связи дальнейшие оценки сконцентрированы на исследовании именно данных эффектов. При этом важно подчеркнуть, что иного рода эффекты, в том числе и упомянутые выше, раскрывающие дополнительные функциональные возможности развития финансовых рынков в рамках проникновения блокчейн технологий, играют также важную роль. Однако, учитывая, что предметом исследования, в рамках первого этапа, выступают отношения хозяйствующих субъектов по поводу обмена активами на основе использования криптотранзакций, основное внимание сконцентрировано на оценке потенциального перехода комиссионных доходов кредитных организаций в прирост капитализации оборотного капитала реального сектора экономики.

| |

| |

|

Рисунок 1 - Транзакция, основанная на использовании открытой блокчейн-системы

Рисунок 2 - Транзакция, основанная на устоявшихся (традиционных) процессах и методах регулирования совершения сделок

В качестве главной гипотезы, формирующей основу авторского подхода, выступает позиция, в соответствии с которой устранение комиссионных сборов формирует базис для высвобождения и накопления капитала хозяйствующих субъектов, который впоследствии трансформируется в прирост оборотных активов, инвестиций и наращивание деловой активности. В свою очередь, инвестиции в основной капитал, как известно, являются важнейшим драйвером экономического развития.

Далее, в целях построения прогностических оценок влияния криптотранзакций на устойчивость и параметры развития ВВП определены сценарии «блокчейнизации» экономики» и перехода рынка финансовых транзакций в крипто – блокчейн - среду (Таблица 1). Масштаб перехода обусловлен потребностью сравнительного анализа получаемых нами оценок, в части влияния на динамику ВВП, с аналогичными оценками, опубликованными в других исследованиях [6, 8]. Так, к примеру, в соответствии с ними использование в системе финансовых транзакций платежей, основанных на криптовалюте (цифровых деньгах) позволит существенно снизить стоимость транзакционных издержек участников сделок, что, в совокупности, может привести к увеличению ВВП на 3-4 процента за счет замены 30-40 процентов национальной валюты на криптовалюту. Данный эффект, по мнению экономистов, достигается, в первую очередь, в связи с минимизацией разногласий, споров и притязаний участников сделки друг с другом, повышения уровня доверия и т.п. [6].

Таблица 1 – Сценарный анализ (анализ чувствительности) корректировки комиссионных доходов кредитных организаций в результате перехода финансовой системы на криптотранзакции (составлено по данным ЦБ РФ [1])

|

Анализ чувствительности сокращения комиссионных доходов кредитных учреждений в результате сокращения показателя «Перевод денежных средств» на:

|

|

Сценарий 1: 10%

|

Сценарий 2: 20%

|

Сценарий 3: 30%

|

Сценарий 4: 50%

|

|

Всего переводов денежных средств, млрд. руб.

|

Комиссионный доход, млрд. руб.

|

Всего переводов денежных средств, млрд. руб.

|

Комиссионный доход, млрд. руб.

|

Всего переводов денежных средств, млрд. руб.

|

Комиссионный доход, млрд. руб.

|

Всего переводов денежных средств, млрд. руб.

|

Комиссионный доход, млрд. руб.

|

|

5

|

6

|

8

|

9

|

11

|

12

|

14

|

15

|

|

1409815,3

|

1268,8

|

1253169,2

|

1127,9

|

1096523,0

|

986,9

|

783230,7

|

704,9

|

Значение ставки определено расчетным путем на основе соотношения комиссионных доходов кредитных учреждений и объема денежных переводов за год

По результатам проведенных оценок можно констатировать, что потенциал роста ликвидности капитала хозяйствующих субъектов национальной экономики в результате перехода платежной системы на криптотранзакции составляет от 128 (Сценарий 1) до 691,9 (Сценарий 4) миллиардов рублей в зависимости от масштабов перехода переводов денежных средств на блокчейн системы. Учитывая низкий уровень доли доходов кредитных организаций, сформированных за счет комиссионных доходов (около 1%) можно констатировать, что сокращение доходов по этой статье не является значимым для кредитных учреждений финансового сектора экономики РФ.

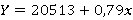

Вместе с тем рост капитализации хозяйствующих субъектов может иметь весьма существенное значение непосредственно как для самих хозяйствующих субъектов, так и для национальной экономики в целом. Полагаясь на предложенный ваше алгоритм исследования, а также полученные ниже зависимости между уровнем изменения оборотных активов и динамикой ВВП (Формула 1), в таблице 2, представлены расчетные прогностические оценки влияния перехода финансовых транзакций в блокчейн среду на динамику ВВП.

Таблица 2 – Сценарный прогноз прироста ВВП РФ в соответствии с масштабами перехода систем финансовых транзакций на блокчейн системы

|

|

Scenario 1

|

Scenario 2

|

Scenario 3

|

Scenario 4

|

|

GDP growth, in%

|

0,7%

|

2,3%

|

3,9%

|

7,9%

|

Представленные оценки демонстрируют весьма умеренное влияние рассматриваемых процессов на динамику экономического роста, особенно в рамках первого сценария. Вместе с тем, важно подчеркнуть, что по мере наращивания объемов криптотранзакций данный эффект становится все более заметным.

Несомненно, необходимо понимать, что конечно же, как и у любой медали помимо положительной стороны есть и отрицательная. Риски, формируемые переходом системы финансовых транзакций в децентрализованную блокчейн среду должны являться важным объектом исследования в рамках реализуемого исследования. Однако существующие ограничения по постановке предмета исследования, да и по объему публикуемого материала, данного рода вопросы будут нами раскрыты в следующих научных трудах и публикациях.

Далее, реализуя второй этап исследования, ориентированный на анализ воздействия блокчейн технологий в систему операционных процессов организаций финансового рынка реализованы соответствующие сценарные оценки.

Далее, полагаясь на представленные выше эффекты осуществлена формализованная их оценка. В качестве основной гипотезы данного этапа исследования принято, что внедрение в операционную деятельность банковского сектора экономики блокчейн технологий обеспечит минимизацию/ликвидацию операционных и кредитных рисков. При определении возможных эффектов, генерирующихся в рамках рассматриваемой гипотезы, ожидается локализация величины резервируемого капитала под исследуемые риски в банковском секторе (Таблица 3).

Таблица 3

Основные гипотезы, обосновывающие возможные эффекты снижения резервируемого капитала в результате снижения операционных и кредитных рисков в банковской системе РФ

|

|

Кредитный риск

|

Операционный риск

|

|

Гипотеза

|

Внедрение в операционную деятельность банковского сектора экономики блокчейн технологий обеспечит снижение или полную ликвидацию сомнительных, проблемных и безнадежных ссудных задолженностей. При определении возможных эффектов, генерирующихся в рамках рассматриваемой гипотезы, предполагается, в соответствии с выше определенными эффектами, минимизация показателя «Резерв на возможные потери по ссудам».

Данная гипотеза базируется на основных функциональных особенностях блокчейн-систем (БЧС), ограничивающих оппортунистический принцип взаимодействия контрагентов с банковскими учреждениями. Заемщики будут опасаться потерять свой репутационный рейтинг в блокчейн-системе, что в будущем может ограничить им доступ к заемному финансовому капиталу. Кроме того, открытые блокчейн системы формируют информационный базис и для других ее участников относительно надежности/ненадежности того или иного клиента. Тем самым формируются основы для ликвидации отрицательных экстерналий в сфере экономических отношений между участниками БЧС.

|

Операционные риски, вызванные потерями банков в результате недостатков во внутренних процессах, несанкционированных/противоправных действий или ошибок сотрудников будут полностью локализованы и нивелированы в рамках внедрения в операционную деятельность банковского сектора экономики блокчейн технологий. При этом, несомненно, необходимо осознавать, что технологии распределенного хранения данных не способны ликвидировать весь объем операционных рисков. Вместе с тем, солидаризируясь с позицией многих зарубежных экспертов [8, 9, 10], их применение позволит в подавляющем большинстве случаев снизить их.

|

Руководствуясь представленными гипотезами, а также формирующимися эффектами в операционной деятельности кредитных учреждений в рамках использования блокчейн-технологий, в таблицах 3, 4 представлены сценарные расчеты, определяющие возможные эффекты, генерирующиеся в результате снижения рисков в банковском секторе экономики РФ и, соответственно, снижения размера требований к капиталу банков в отношении операционного и кредитного риска (Таблица 4, 5). Следует заметить, что сценарные модели снижения рисков во многом конкордируют с оценками консалтинговой компании «Accenture Consulting» [10].

Таблица 4

Сценарные параметры коэффициента резервируемого капитала под операционные риски, в % от средней величины валового дохода банка (финансовой организации) за три последних года

|

|

Значение коэффициента, отражающее усредненный уровень непредвиденных потерь вследствие операционного риска по отношению к размеру получаемого дохода

|

|

Сценарные параметры

|

Фактические параметры

|

|

1%

Сценарий 1

|

3%

Сценарий 2

|

5%

Сценарий 3

|

10%

Сценарий 4

|

Величина операционного риска (ОР) с коэффициентом 12,5 в соответствии с инструкцией ЦБ РФ.

По состоянию на 01.01.2020 [11].

|

15,0% (в соответствии с методикой оценки операционного риска, изложеной в соглашение Базельского комитета о достаточности капитала «Базель II»).

|

|

Размер требований к капиталу в отношении операционного риска, млрд .руб.

|

651,0

|

1953,0

|

3255,0

|

6509,9

|

8137,4

|

9764,9

|

Таблица 5

Сценарные параметры резервируемого капитала под кредитные риски (рассчитаны на основе Положения Банка России от 28 июня 2017 г. № 590-П "О порядке формирования кредитными организациями резервов на возможные потери по ссудам, ссудной и приравненной к ней задолженности" и программируемых сценарных условий ссудной задолженности в разрезе категорий [12]), в %

|

|

01.01.2017

|

01.01.2018

|

01.01.2019

|

|

Сценарий 1

|

173,3

|

187,9

|

214,7

|

|

Сценарий 2

|

3118,5

|

3654,5

|

4134,7

|

|

Сценарий 3

|

3869,1

|

4438,9

|

4923,6

|

|

Сценарий 4

|

4244,4

|

4831,0

|

5318,1

|

Применительно к сценарному моделированию кредитных рисков сценарии предусматривают:

1. Сценарий 1 – идеализированная модель, в соответствии с которой такие категории ссуд, как сомнительные, проблемные и безнадежные устраняются в рамках концепции проникновения блокчейн систем в финансовую среду.

2. Сценарий 2 предусматривает «калибровку» решений кредитной организации о целесообразности включения контрагента в круг клиентов банка на основе его репутации в открытой БЧС. Кроме того, что использование в модели отношений между банком и заемщиком, являющихся участниками блокчейн систем, способствует минимизации оппортунистических моделей (ввиду ранее изложеных аргументов), применение технологий распределенного хранения данных будет более эффективно формировать процедуры KYC, операционализировать процессы взаимодействия между участниками кредитной сделки (к примеру, на основе использования «умных» контрактов), формировать условия автоматизации принятия управленческих решений и т.п.

Данный сценарий предусматривает то, что из расчетной базы определения резерва устраняются сомнительные и проблемные ссуды. Остаются только, помимо стандартных и нестандартных, безнадежные ссуды, предполагая, что они формируются не в рамках оппортунистических моделей контрагентов кредитных организаций, а в рамках их банкротства. В этой связи использование блокчейн технологий не способно ограничить включение в состав заемщиков банка тех, кто руководствуется добропорядочными намерениями при получении ссуды, однако ввиду неэффективной организации моделей хозяйствования данная категория заемщика переходит в группу банкротов.

Таким образом резерв по кредитному риску рассчитывается исходя из учета стандартных, нестандартных и безнадежных ссуд.

3. Сценарий 3 основывается на Сценарии 2 с учетом того, что использование в финансовой системе блокчейн технологий обеспечит снижение сомнительных и проблемных ссуд на 50%.

4. Сценарий 4 основывается на Сценарии 2 с учетом того, что использование в финансовой системе блокчейн технологий обеспечит снижение сомнительных и проблемных ссуд на 25%.

Учитывая, что резервы банков, по сути, «консервируют» ликвидность финансовых кредитных учреждений, их создание формирует предпосылки для снижения финансовых результатов банковского сектора экономики. Несомненно, формирование резервов – это один из механизмов центрального регулятора, способствующий устойчивому развитию финансового сектора экономики в условиях ее возможной турбулентности, вызванной, к примеру, ростом просроченной задолженности по портфелю кредитов. Не вдаваясь в подробности о ставках резервирования, установленных ЦБ РФ по тем или иным рискам банковского сектора, однозначным образом необходимо констатировать, что финансовые учреждения несут потери в результате снижения ликвидности в рамках «заморозки» активов в резервируемых фондах.

В целях обнаружения подобного рода зависимостей построены модели, оценивающие влияние операционных и кредитных рисков на ключевые параметры финансовых результатов банковского сектора (Формула 1 и Формула 2 - Модели влияния, соответственно операционных и кредитных рисков на финансовые результаты кредитных организаций).

Y = 12,24 + 0,19Х1 – 0,18Х2 (формула 1)

Y = -437,28 + 0,23Х1 – 0,3Х3 (формула 2)

где:

Y - Финансовые результаты деятельности кредитных организаций, млрд. руб.

Х1 - Объем выданных кредитов, млрд. руб.

Х2 - Величина операционного риска (ОР) с коэффициентом 12,5%, млрд. руб.

Х3 - Сформированный резерв на возмо жные потери по ссудам.

Достоверность полученных моделей определяется соответствием параметров значимости их нормативным значениям.

Полученные результаты, ожидаемо демонстрируют весьма значительное влияние роста резервов по операционным и кредитным рискам на объем и динамику финансовых результатов кредитных организаций.

В заключении хочется отметить, что аналогично тому, как цифровизация социоэкономической среды разрушает традиционные сферы хозяйственной деятельности (к примеру, цифровые каналы пришли на смену аналоговым), блокчейн технологии могут существенным образом трансформировать существующие бизнес процессы, включая и в финансовой сфере, тем самым продолжив развивать парадигму FinTech.

В этой связи, учитывая весьма высокие темпы проникновения блокчейн технологий в реальный сектор экономики, а также в поле зрения экспертного и научного сообщества, становится крайне важным преодолеть вакуум в сфере понимания сущности и значения технологий распределенного хранения данных пока они не стали реальностью и окончательно не проникли в сферу бизнес-процессов хозяйствующих субъектов.

Настоящее исследование является попыткой усилить позиции формализованных подходов к исследованию поставленной научно-практической проблемы на фоне подавляющего преобладания качественных подходов к изучению блокчйен-технологий. Между тем, учитывая и осознавая, что предложенные методические подходы носят в определенной степени ограниченный характер (не учитываю оценку и анализ иных возможных эффектов и рисков) авторы не претендуют на полноту и комплексность работы.

References

|

1.

|

Statistika natsional'noi platezhnoi sistemy [Elektronnyi resurs].-Rezhim dostupa: https://cbr.ru/statistics/nps/psrf/, svobodnyi (14.04.2020)

|

|

2.

|

McKinsey. (2016). Blockchain—Disrupting the Rules of the Banking Industry.

|

|

3.

|

IBM. (n.d.). IBM Blockchain. Retrieved from https://www.ibm.com/blockchain/what-is blockchain.html

|

|

4.

|

Stala izvestna data zapuska natsional'noi kriptovalyuty Kitaya. RBK, 16.04.2020. [Elektronnyi resurs].-Rezhim dostupa: https://www.rbc.ru/crypto/news/5e982b909a7947cba287a41b, svobodnyi (29.04.2020)

|

|

5.

|

Alibaba, Baidu i chetyre gosbanka Kitaya razrabatyvayut blokchein-prilozheniya. RBK. [Elektronnyi resurs].-Rezhim dostupa: https://www.rbc.ru/crypto/news/5ea084669a79473778999010, svobodnyi (29.04.2020)

|

|

6.

|

Coindesk. (2017a). Blockchain Q1 Report. Retrieved from http://www.coindesk.com/coindesk-releases-state-of-blockchain-q1-2017-research-report/

|

|

7.

|

Safiullin M.R., Abdukaeva A.A., El'shin L.A. Integral'naya mnogokomponentnaya otsenka razvitiya rynka blokchein-tekhnologii v natsional'noi ekonomike Rossii. Innovatsii. 2019. № 7 (249). S. 41-49.

|

|

8.

|

Tilooby, Al, "The Impact of Blockchain Technology on Financial Transactions." Dissertation, Georgia State University, 2018. https://scholarworks.gsu.edu/bus_admin_diss/103

|

|

9.

|

Guo, Y., & Liang, C. (2016). Blockchain application and outlook in the banking industry. Financial Innovation, 2(1), 24.

|

|

10.

|

Blokchein v bankinge: analiz tsennosti tekhnologii dlya investitsionnykh bankov [Elektronnyi resurs].-Rezhim dostupa: https://habr.com/ru/company/wirex/blog/400565/, svobodnyi (22.04.2020).

|

|

11.

|

Otchet «Obzor: bankovskii sektor v 2019 godu» [Elektronnyi resurs].-Rezhim dostupa: https://cbr.ru/Collection/Collection/File/19777/obs_200.pdf, svobodnyi (22.04.2020)

|

|

12.

|

Polozhenie Banka Rossii ot 28 iyunya 2017 g. № 590-P "O poryadke formirovaniya kreditnymi organizatsiyami rezervov na vozmozhnye poteri po ssudam, ssudnoi i priravnennoi k nei zadolzhennosti". https://www.garant.ru/products/ipo/prime/doc/71621612/

|

|

13.

|

Rechtman, Y. (2017). Blockchain: The Making of a Simple, Secure Recording Concept. CPA Journal, 87(6), 15-17.

|

|

14.

|

Moyano, J. P., & Ross, O. (2017). KYC optimization using distributed ledger technology. Business & Information Systems Engineering, 59(6), 411-423.

|

|

15.

|

Safiullin M., Savelichev M., El'shin L. Stsenarii razvitiya blokchein-tekhnologii na osnove ekonomicheskoi sotsiodinamiki. Obshchestvo i ekonomika. 2019. № 9. S. 32-42.

|

Link to this article

You can simply select and copy link from below text field.

|

|