MAIN PAGE

> Back to contents

Theoretical and Applied Economics

Reference:

Khmelnitskii M.M.

On the Question about Developing the System of Quality Evaluation Criteria for Government Debt Management

// Theoretical and Applied Economics.

2016. № 3.

P. 1-10.

DOI: 10.7256/2409-8647.2016.3.20327 URL: https://en.nbpublish.com/library_read_article.php?id=20327

On the Question about Developing the System of Quality Evaluation Criteria for Government Debt Management

Khmelnitskii Mikhail Mikhailovich

post-graduate student of the Department of Social Finances at Financial University under the Government of the Russian Federation, deputy head of the Department of European Union, Ministry of Economic Development (Russia)

115035, Russia, Moscow, str. Ovchinnikovskaya Naberezhnaya, 18/1

|

89852189991@mail.ru

|

|

|

|

DOI: 10.7256/2409-8647.2016.3.20327

Received:

08-09-2016

Published:

16-01-2017

Abstract:

In his artice Khmelnitsky offers an innovatory system of criteria for evaluating the quality of government debt management. The system of criteria offered by the author takes into account basic qualitative attributes of state debt policy including security of the government debt's volume, security of the government debt's structure, security of the payment schedule under commitment, and up-to-date attributes of debt management. The object of the present research is the existing approaches to conducing a criterion evaluation of the government state policy, and analysis of their main drawbacks and ways to eliminate those. The subject of the research is the development of quality evaluation criteria applicable to government debt management, the criteria that would allow to carry out an efficient monitoring of the debt position of a sovereign borrower for the purpose of increasing sustainability of public finances. The rationale of the research is caused by the fact that the Russian Federation still does not have a legally fixed system of relevant criteria as well as by the need to arrange these criteria during the period of 'economic turbulence' when a high level of valitility on the currency and commodity markets limits opportunities of the government to attract the debt capital and may have a negative impact on the budget sustainability.

Keywords:

government stocks, financial markets, economic security, financial security, quality evaluation, public finances, government securities, public finances management, government debt management, government debt

This article written in Russian. You can find original text of the article here

.

Необходимым условием для проведения оценки качества управления государственным долгом является наличие соответствующей системы критериев. Однако в настоящее время вопрос разработки указанной системы в Российской Федерации практически не решен, что препятствует получению объективной картины долговой ситуации. В этой связи особую актуальность приобретает разработка объективного и научно обоснованного перечня критериев.

Разрабатывая систему критериев, полагали бы целесообразным руководствоваться следующими принципами:

- Критерии разделяются на количественные и качественные (описательные), при этом преобладают именно количественные критерии как более объективные и исключающие двоякие толкования при анализе. Описательные критерии оценивают наличие тех или иных качественных признаков.

- Критерии разделены на группы по признаку мониторинга тех или иных качественных характеристик.

- Количество критериев минимизировано без ущерба для эффективности мониторинга качества управления государственным долгом.

Критерии оценки качества управления государственным долгом должны быть разделены по группам в зависимости от аспектов, которые они рассматривают. Полагали бы целесообразным предложить следующие группы:

- Безопасность объема государственного долга

- Безопасность структуры государственного долга

- Безопасность графика платежей по государственным заимствованиям

- Наличие у государственной долговой политики современных атрибутов

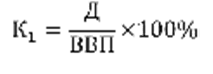

К первой группе критериев относится, прежде всего, процентное отношение государственного долга к объему ВВП. В мировой практике безопасной зачастую считается ситуация, при которой указанное отношение составляет 60% (уровень, закрепленный в так называемых Маастрихтских критериях конвергенции 1992 г.).

Вместе с тем, для развивающихся стран с низким ВВП и ограниченными возможностями бюджета такое бремя может оказаться непосильным. Установленное в подпрограмме 6 «Управление государственным долгом и государственными финансовыми активами Российской Федерации» целевое значение 20% отражает стратегическую цель Правительства Российской Федерации – сохранить низкий объем государственного долга как одно из российских конкурентных преимуществ.

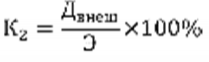

При оценке качества управления государственным внешним долгом анализ его отношения к ВВП может не оказаться репрезентативным из-за изменчивости валютного курса. Реальную способность суверенного заемщика расплатиться по заимствованиям, номинированным в иностранной валюте, отражает отношение внешнего долга к объему экспорта товаров и услуг.

А.Н. Гриценко предлагает более жесткий критерий, когда управление государственным внешним долгом считается качественным в том случае, если он составляет не более 100% объема экспорта товаров и услуг. Отмечается также, что существуют традиционно «проблемные» страны, где указанное соотношение превышает 500% [1, с. 152].

Полагаем значение в 100% по данному критерию справедливым и обеспечивающим достаточный запас прочности.

Проблема «квазигосударственного» (или шире – совокупного) внешнего долга в обязательном порядке должна быть отражена в предлагаемой системе критериев. Это позволит сделать мониторинг валютных заимствований российских компаний составной частью долговой политики Правительства и не допустить роста долговой нагрузки российской экономики. Целесообразно определить, что необходимо 100%-ное покрытие совокупного внешнего долга международными резервами Российской Федерации.

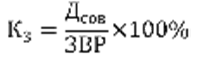

Вторая группа критериев относится к структурным параметрам государственного долга. Первый критерий из данной группы – доля государственного внутреннего долга в общем объеме государственного долга.

В настоящее время в большинстве стран мира внутренние облигации стали основным способом покрытия дефицита, в то время как внешние заимствования не играют для бюджета существенной роли и используются для сохранения присутствия страны на международном рынка капитала и возможного привлечения более дешевых заемных средств.

При этом даже в случае относительной выгодности внешних заимствований по срокам и процентной ставке принято по возможности их ограничивать, так как займы на международном рынке капитала сопряжены с весьма существенным риском, не характерным для займов на внутреннем рынке – валютным риском.

Если внутренние заимствования составляют более 50% общего объема государственного долга, уровень валютного риска может быть охарактеризован как приемлемый. В то же время, для того чтобы избежать ухудшения ситуация при девальвации национальной валюты целесообразно установить данный показатель на уровне 60%.

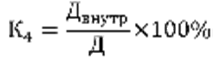

По мнению С.В. Алексашенко, важным является контроль за структурой инвесторов в государственные ценные бумаги, номинированные в национальной валюте. При абсолютной либерализации вложений нерезидентов в государственные ценные бумаги, размещаемые на внутреннем рынке капитала, возникает повышенный риск финансовой нестабильности в случае притока значительных средств в течение короткого периода, что приведет к ограничению возможности привлечения заимствований и росту их стоимости [8, с.56].

Это диктует необходимость введения порогового значения доли нерезидентов на рынке внутреннего долга. В новейшей истории России актуальность данного вопроса была подтверждена в 1997-1998 гг., когда за короткий промежуток времени нерезиденты, доля которых в отдельных выпусках ГКО-ОФЗ доходила до 50%, вывели с российского рынка порядка 8 млрд. долл., что стало одной из причин дестабилизации внутреннего рынка государственных заимствований и дефолта.

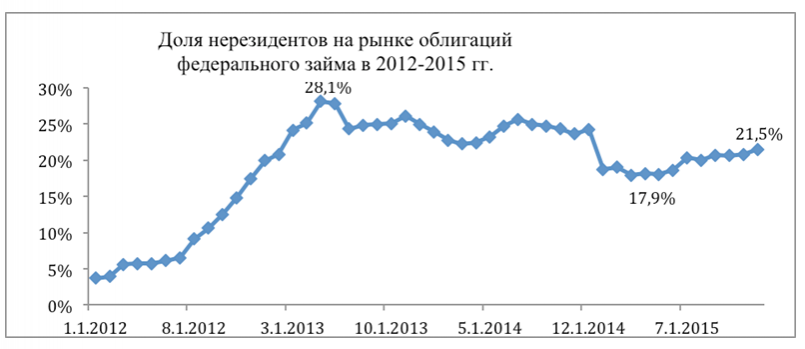

На текущий момент в России имеет место абсолютная либерализация вложений нерезидентов в ОФЗ. После стремительного роста доли нерезидентов на рынке ОФЗ до 28,1% в первой половине 2013 г. последовало ее сокращение до 17,9% и восстановление до 21,5%.

Исходя из динамики доли нерезидентов на рынке ОФЗ, которая в последние годы находилась в пределах диапазона 20-25%, а также принимая во внимание негативный опыт 1997-1998 гг., полагали бы целесообразным определить индикативное значения участия иностранных инвесторов в ОФЗ на уровне 25%.

Также репрезентативным критерием оценки качества управления государственным долгом является увеличение дюрации портфеля обязательств.

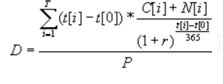

Дюрация (от англ. duration) – это измеряемый обычно в годах показатель, отражающий среднюю срочность потока платежей по обязательству с учетом дисконтирования каждой выплаты.

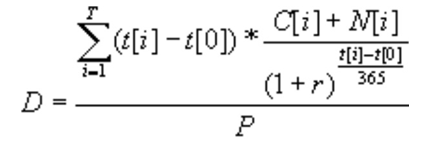

Дюрация рассчитывается по формуле:

где C[i] – величина купонной выплаты в момент i;

t[0] – текущая дата;

t[i] – дата i-ой купонной выплаты;

N[i] – выплата номинала в момент i, облигации погашаются в конце кроме случае амортизации номинала, тогда N[i]=0;

P – текущая цена государственной ценной бумаги;

T – количество выплат;

r – эффективная доходность к погашению облигации [4].

С точки зрения кредитора дюрация показывает период, необходимый для компенсации понесенных затрат, в то время как с точки зрения государства дюрация представляет собой период, в течение которого оно возвратит кредитору привлеченные средства. В этой связи цели инвесторов и заемщиков на рынке государственного долга кардинально различаются: инвесторы стремятся к уменьшению дюрации, государство – к ее увеличению.

Формула дюрации позволяет оценить влияние различных структурных факторов: ставки купонного дохода, срока погашения, рыночной цены на качество управления государственным долгом. Воздействие на данные параметры позволяет финансовому органу добиться увеличения дюрации, то есть улучшения структуры портфеля государственных долговых обязательств.

Единое целевое значение дюрации не может быть предложено, так как каждый суверенный заемщик находится на определенной стадии развития рынка долгового капитала. В этой связи критерием оценки качества управления государственным долгом является увеличение дюрации.

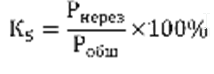

Третья группа критериев призвана оценить безопасность графика платежей по государственным заимствованиям. Основная и по сути единственная рекомендация, предлагаемая в связи с составлением указанного графика – недопущение «пиков» платежей. В целях разработки соответствующих критериальных параметров следует соотнести затраты на обслуживание государственного долга с расходами бюджета в финансовом году.

По мнению ряда экспертов, если на обслуживание государственного долга тратится свыше 30% бюджета страны, то она де-факто является банкротом. Однако данный показатель нуждается в уточнении и корректировке с учетом специфики конкретного государства в зависимости от уровня развития экономики, степени устойчивости финансовой системы, состояние платежного баланса. «Справедливым» для развивающихся стран можно назвать пороговое значение в 20% [5, с. 58].

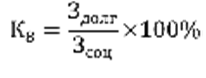

Общепризнанным является негативное влияние государственного долга на социально-экономическое развитие. Это диктует необходимость разработки соответствующего критерия, содержащего индикативное значение отношения объема расходов федерального бюджета на обслуживание государственного долга к расходам на социальное развитие.

По мнению Н.О. Люшниной, на протяжении последних десятилетий многие страны использовали механизм наращивания внутренних и внешних заимствований в целях решения экономических и социальных задач. Однако это приводило к обратному эффекту: бремя долга становилось чрезмерным, расходы на социальное развитие оставались на прежнем уровне или сокращались, а поставленные задачи оказывались нерешенными [6].

Аналогичной точки зрения придерживается эксперт Всемирного банка Э. Лора. Изучив динамику государственного долга и социальных расходов в 58 странах в 1980-2000-х гг. Лора пришел к выводу, что увеличение отношения государственного долга к ВВП на 1% приводит к сокращению социальных расходов глубиной до 2,5%, и это без учета других бюджетно-налоговых факторов. Кроме того, по подсчетам Лора, на 1 доллар выросшего бюджетного дефицита приходится 3 цента сокращенного финансирования социальных расходов, в то время как после объявление дефолта социальные расходы возрастают на 0,5% в следующем отчетном году [11].

Нам представляется правильным изучить соотношение расходов на социальное развитие (включает расходы на здравоохранение, образование и социальное развитие) и обслуживание государственного долга в 5 ведущих странах мира по индексу человеческого развития – интегральному показателю, рассчитываемому ежегодно для межстранового сравнения и измерения уровня жизни, грамотности образованности и долголетия. По итогам 2015 г. таковыми являются: Норвегия, Австралия, Швейцария, Дания, Нидерланды [3].

Полученные результаты представлены в следующей таблице:

Расходы на обслуживание государственного долга и социальное развитие в общем объеме расходов бюджета центрального правительства в странах с максимальным индексом человеческого развития и России

(по данным Международного валютного фонда) [12]

|

Страна

|

Доля расходов на обслуживание государственного долга в общем объеме расходов

|

Доля расходов на социальное развитие в общем объеме расходов

|

Отношение расходов на обслуживание государственного долга к расходам на социальное развитие

|

|

Норвегия

|

1%

|

60%

|

2%

|

|

Австралия

|

5%

|

60%

|

8%

|

|

Швейцария

|

4%

|

34%

|

13%

|

|

Дания

|

4%

|

56%

|

7%

|

|

Нидерланды

|

6%

|

49%

|

12%

|

|

Россия

|

3%

|

35%

|

8%

|

Исходя из полученных данных отношение расходов на обслуживание государственного долга к расходам на социальное развитие в России соответствует значениям данного показателя в 5 странах с наиболее высоким ИЧР (в Швейцарии указанное отношение даже больше). Это позволяет сделать вывод об отсутствии в России чрезмерной долговой нагрузки, оказывающей отрицательное влияние на финансирование социального развития.

На основе представленных в таблице данных в качестве одного из критериев оценки качества управления государственным долгом может быть предложено отношение расходов бюджета центрального правительства на обслуживание государственного долга к его расходам на социальное развитие в отчетном периоде, составляющее 15%.

Четвертая группа критериев содержит качественные параметры, отражающее наличие ряда признаков, характеризующих государственную долговую политику как современную. В случае их отсутствия в рамках управления государственным долгом должны быть решены задачи по формированию данных качественных признаков.

В качестве первого критерия четвертой группы выступает наличие стратегического планирования в области управления государственным долгом. О важности стратегического планирования сказано в абсолютном большинстве международных рекомендательных документов (наставления по долговой политике ООН, МВФ, ОЭСР). Основным результатом данной работы является регулярная публикация документа – национальной долговой стратегии.

В России в качестве такого документа выступают Основные направления государственной долговой политики на трехлетний период, их последняя редакция была подготовлена в 2012 г. В настоящее время подготовка Основных направлений государственной долговой политики временно не осуществляется в связи с макроэкономической нестабильностью, повышенной волатильностью на финансовых рынках, а также отказом от трехлетнего бюджета.

По мнению С.А. Сторчака, наличие документированной долговой стратегии, определяющей цели и задачи внутренних и внешних заимствований, а также формализующей их предельный объем на средне- и долгосрочную перспективу, является наряду с централизацией функцией управления государственным долгом и наличием утвержденных регламентов и верхних пределов заимствований одним из обязательных условий (критериев) качественного управления государственным долгом [7, с. 135].

Вторым критерием четвертой группы является проведение операций по активному управлению государственным долгом. В лучшей мировой практике применяются операции обмена низколиквидных выпусков на «эталонные» выпуски государственных ценных бумаг.

Низкая ликвидность выпусков государственных ценных бумаг может быть обусловлена их «нестандартностью», в том числе небольшим объемом эмиссии, амортизацией основной суммы долга, а также нахождением ценных бумаг в собственности государственных банков или компаний. Кроме того, существует «устаревшая» форма государственных заимствований – кредитные соглашения, которые по-прежнему имеют место в структуре государственного долга различных стран и ликвидность которых является нулевой.

В рамках активного управления государственным долгом «старые» выпуски с приближающимся сроком погашения могут быть обменены на недавно эмитированные выпуски, что позволяет государству сохранять контроль над своими заимствованиями и добиваться более выгодной для бюджета структуры заимствований.

Третий критерий четвертой группы – наличие кредитного рейтинга инвестиционной категории как минимум от 2 ведущих международных рейтинговых агентств «Большой тройки», к которой традиционно причисляются рейтинговые агентства Standard & Poor’s, Moody’s и Fitch Ratings. Главной задачей агентств является экспертная оценка кредитоспособности заемщиков.

Исторически именно рейтинговые агентства «Большой тройки» обладают наибольшим авторитетом среди участников рынков долгового капитала. Помимо прочего, это выражается в наличии в инвестиционных декларациях крупнейших институциональных инвесторов (банков, пенсионных фондов, страховых и управляющих компаний) положений, запрещающих инвестировать средства в государственные ценные бумаги стран, чьи кредитные рейтинги как минимум от 2 ведущих международных рейтинговых агентств не относятся к инвестиционной категории.

В 2015 г. рейтинговые агентства Standard & Poor’s и Moody’s поочередно осуществили понижение суверенного кредитного рейтинга Российской Федерации по валютным заимствованиям до спекулятивной категории. В результате данных действий Россия понесла не просто имиджевые потери. По имеющимся оценкам, это привело к распродаже российских еврооблигаций европейскими и североамериканскими квалифицированными инвесторами на $5,8 млрд [14].

Отмечаем, что кредитные рейтинги России по заимствованиям в рублях (ОФЗ) были сохранены на инвестиционном уровне. Это позволило избежать ухода нерезидентов с рынка ОФЗ и его дестабилизации. По состоянию на февраль 2015 г. их доля на рынке составляла 19%, а затем даже увеличилась.

Понижение суверенного кредитного рейтинга Российской Федерации стало причиной фактического закрытия международного рынка капитала для Правительства Российской Федерации. Де-юре возможность заимствований в иностранной валюте у России сохраняется, а первые в истории российские еврооблигации 1996 г. размещались в условиях даже более низких кредитных рейтингов. Однако на текущий момент заимствования на крайне невыгодных условиях наряду с принятием дополнительных валютных рисков недопустимы.

Заключительный критерий четвертой группы – это наличие у заемщика службы по развитию связей с инвесторами в государственные ценные бумаги.

Качественное управление государственным долгом в современных условиях предполагает создание в структуре уполномоченного органа (министерства финансов, центрального банка) службы по развитию связей с инвесторами в государственные ценные бумаги. Специалисты этой службы осуществляют рассмотрение запросов инвесторов, организуют и проводят телефонные конференции, а также очные встречи с инвесторами. Необходимым условием является наличие устойчивой «обратной связи» с инвестиционным сообществом, то есть возможности держателей ценных бумаг донести свою точку зрения до эмитента. В конечном итоге это позволяет обеспечить устойчивый спрос на долговые инструменты, увеличить емкость рынка капитала, то есть решить ключевую задачу долговой политики и обеспечить бесперебойное поступление заемных средств в бюджет.

Таким образом, по итогам проведенного исследования может быть представлена следующая система критериев оценки качества управления государственным долгом:

Система критериев оценки качества управления государственным долгом

|

Качественный признак

|

Наименование критерия

|

Формула расчета

|

Целевое значения

|

|

Безопасность объема государственного долга

|

Отношение государственного долга к объему ВВП

|

|

20%

|

|

Отношение внешнего долга к объему экспорта

|

|

100%

|

|

Отношение

совокупного внешнего долга к объему международных резервов

|

|

100%

|

|

Безопасность структуры государственного долга

|

Доля внутреннего долга

в общем объеме государственного долга

|

|

60%

|

|

Доля нерезидентов на рынке внутреннего долга

|

|

25%

|

|

Положительная динамика дюрации портфеля долговых обязательств

|

|

Имеется

|

|

Безопасность графика платежей

|

Отношение

расходов на обслуживание государственного долга к объему расходов бюджета

|

|

20%

|

|

Отношение расходов бюджета на обслуживание долга к расходам на социальное развитие

|

|

15%

|

|

Наличие у долговой политики современных атрибутов

|

Наличие стратегического планирования

|

–

|

Имеется

|

|

Проведение операций по активному управлению государственным долгом

|

–

|

Проводятся

|

|

Наличие кредитного рейтинга инвестиционной категории как минимум от 2 ведущих международных рейтинговых агентств «Большой тройки»

|

–

|

Имеется

|

| Наличие у заемщика службы по развитию связей с инвесторами в государственные ценные бумаги |

– |

Имеется |

References

1. Gritsenko A.N. Gosudarstvennyi vneshnii dolg Rossii: kharakteristika gosudarstvennogo vneshnego dolga i mekhanizm upravleniya gosudarstvennym vneshnim dolgom Rossii. Saarbryukken: LAP LAMBERT Academic Publishing , 2012.

2. Vavilov Yu.Ya. Gosudarstvennyi dolg. M.: Perspektiva, 2007. S. 191.

3. Doklad o chelovecheskom razvitii 2015. N'yu-Iork: Organizatsiya Ob''edinennykh Natsii, 2015. 48 s.

4. Dyuratsiya (dyuratsiya Makoleya) [Elektronnyi resurs]. – Cbonds Financial Information. – Rezhim dostupa: http://cbonds.ru/glossary/macaulay-duration.

5. Krivorotov V.V. Ekonomicheskaya bezopasnost' gosudarstva i regionov. M.: YuNITI-DANA, 2012. S. 158.

6. Lyushnina N.O. Institutsional'nye osnovy vneshnego dolga Rossii: diss. … kand. ekonomich. nauk: 08.00.01; [Mesto zashchity: Finansovyi universitet pri Pravitel'stve Rossiiskoi Federatsii]. M., 2014. 152 s.

7. Storchak S.A. Uslovnye obyazatel'stva. M.: AST, 2009. S. 135.

8. Aleksashenko S.V. Bitva za rubl': vzglyad uchastnika sobytii. M.: Vremya, 2009. S. 90.

9. Svyatkina L.I. Upravlenie kachetsovm. Irkutsk: Irkutskii gosudarstvennyi universitet, 2010. S. 13.

10. Tsvirko S.E. Sistemnyi podkhod k upravleniyu gosudarstvennym dolgom i suverennymi fondami Rossii // Sovremennye tendentsii v ekonomike i upravlenii: novyi vzglyad. 2015. № 31. S. 7-11.

11. Eduardo Lora. Public debt and social expenditure: friends or foes? // Inter-American Development Bank, George Washington University. May 2006. P. 9.

12. Government finance statistics yearbook // International monetary fund, 2014. 822 P.

13. Martin Melecky. Choosing the currency structure for sovereign debt. June 2007. The World Bank. P. 3.

14. Moody’s ponizilo Rossiyu [Elektronnyi resurs]. – Gazeta.ru – Rezhim dostupa: http://www.gazeta.ru/business/2015/02/21/6421413.shtml.

15. Willem Buiter, Ebrahim Rabhari (2013), «Why do governments default, and why don’t they default more often», CEPR discussion Paper No. 9492, May 2013.

Link to this article

You can simply select and copy link from below text field.

|